2016年9月1日、新たに楽天カードのラインアップに加わった「楽天ゴールドカード」。

ベーシックな「楽天カード」と最上位の「楽天プレミアムカード」の中間に位置するカードですが、実際のところ「楽天カード」や「楽天プレミアムカード」と比べてどうなんでしょうか?

今回は、「楽天カード」「楽天ゴールドカード」「楽天プレミアムカード」それぞれの特徴を押さえながら、本当にオススメできる楽天カードを客観的に検証してみたいと思います。

楽天カードの持つデメリット・欠点などにも触れていますので、これから楽天カードや他のクレジットカード保有を検討されている方も是非参考にしてみて下さい。

スポンサーリンク

楽天カードのラインアップ

まずは、楽天カードのラインアップから見ていきましょう。

現在、楽天カードには以下の10種のバリエーションが用意されています。

- 楽天カード

- 楽天PINKカード(女性向けサービスが充実)

- 楽天ゴールドカード

- 楽天プレミアムカード

- 楽天ANAマイレージクラブカード(ANAマイレージクラブ機能付き)

- 楽天カード アカデミー(学生専用)

- 楽天銀行カード (キャッシュカード一体型)

- 楽天ビジネスカード

- ヴィッセル神戸オフィシャルサポーターズカードV-style

- 楽天ETCカード(ETC専用カード)

主要ラインアップである「楽天カード」「楽天ゴールドカード」「楽天プレミアムカード」に加え、楽天グループ優待サービスやライフスタイル応援サービスなどをカスタマイズできる「楽天PINKカード」、全日空のマイレージ機能が付いた「楽天ANAマイレージクラブカード」など、個々人の生活スタイル、用途に応じてカードの種類を選ぶことができます。

今回は、主要ラインアップである「楽天カード」「楽天ゴールドカード」「楽天プレミアムカード」の3つについて詳細を順にみていきたいと思います。

楽天カードの特徴

まずはベーシックな「楽天カード」。

年会費は永年無料で楽天市場で買い物をする場合、還元率は4%(楽天カードを使わない場合は1%)となります。楽天関連サービスの利用頻度によっては相当ポイントがたまる上、年会費が全くかからないというお得感の非常に強いカードです。

入会キャンペーンは常時やっていますが、もらえるポイントや特典は入会時期のキャンペーン内容によって異なりますので、都度公式サイトでチェックしておくことをおすすめします。

| 楽天カード | |

| 年会費 | 永年無料 |

| 還元率 | ・楽天市場での利用:4% ・楽天トラベルでの利用:2% ・楽天以外での利用:1% |

| 国際ブランド | VISA、Master、JCB |

| 家族カード | あり(永年無料) |

| 利用可能額 | 最高100万円 |

| 海外旅行 傷害保険 |

最高2000万円 |

| 入会時にもらえる ポイントや特典など |

キャンペーン情報などはこちら |

楽天ゴールドカードの特徴

2016年9月1日に新たにラインアップに加わった「楽天ゴールドカード」。

こちらは年会費が2,160円かかりますが、還元率は「楽天カード」より1%高い5%(楽天市場を利用した場合のベースポイント)となっています。

また「楽天ゴールドカード」を持つと、国内28空港・海外2空港でカードラウンジを利用することができます。カードラウンジは、基本的にゴールドカード以上のクレジットカードで利用できるラウンジ。一般的に、ゴールドカードというと年会費1万円以上のものが多いので、「楽天ゴールドカード」はこの点かなりお得な感じがします。

| 楽天ゴールドカード | |

| 年会費 | 2,160円(税込み) |

| 還元率 | ・楽天市場での利用:5% ・楽天トラベルでの利用:2% ・楽天以外での利用:1% |

| 国際ブランド | VISA、Master、JCB |

| 家族カード | あり(540円(税込み)/年) |

| 利用可能額 | 最高200万円 |

| 海外旅行 傷害保険 |

あり |

| 入会時にもらえる ポイントや特典など |

キャンペーン情報などはこちら |

| その他 | ・国内28空港、海外2空港で空港ラウンジを利用可能 |

利用できる空港ラウンジ

<東 北>青森空港、秋田空港、仙台空港

<北 陸>新潟空港、富山空港、小松空港

<関 東>成田国際空港、羽田空港(※国際線旅客ターミナルは利用不可)

<中 部>中部国際空港

<近 畿>関西国際空港、伊丹空港、神戸空港

<中 国>岡山空港、広島空港、米子空港、山口宇部空港

<四 国>高松空港、松山空港、徳島空港

<九 州>福岡空港、北九州空港、大分空港、長崎空港、熊本空港、鹿児島空港

<沖 縄>那覇空港

<海 外>ハワイ・ホノルル空港、韓国・仁川空港

楽天プレミアムカードの特徴

楽天カードの最上位クラスとなるのがこちらの「楽天プレミアムカード」。

年会費はラインアップの中で最も高い10,800円となりますが、世界1,000ヶ所以上の会員制空港ラウンジを利用できる「プライオリティ・パス」に無料で申し込めたり、毎週火・木に楽天市場で買い物すると還元率がさらに1%アップする「楽天市場コース」など、様々なサービスを受けることができます。

「楽天プレミアムカード 」で登録できる「プライオリティ・パス」のランクはラウンジを無料利用できる「プレステージ会員」。この「プレステージ会員」の年会費は通常だと399ドル(1ドル=110円換算で4.4万円)かかるので、実質1万円ちょっとで利用できる「楽天プレミアムカード」はかなりお得かもしれません。

| 楽天プレミアムカード | |

| 年会費 | 10,800円(税込み) |

| 還元率 | ・楽天市場での利用:5% ・楽天トラベルでの利用:2%(トラベルコース利用時3%) ・楽天以外での利用:1% |

| 国際ブランド | VISA、Master、JCB |

| 家族カード | あり(540円(税込み)/年) |

| 利用可能額 | 最高300万円 |

| 海外旅行 傷害保険 |

最高5000万円 |

| 国内旅行 傷害保険 |

最高5000万円 |

| 入会時にもらえる ポイントや特典など |

キャンペーン情報などはこちら |

| その他 | ・国内28空港、海外2空港で空港ラウンジを利用可能(※) ・プライオリティ・パスに無料で登録可 ・誕生月に楽天市場で買い物すると還元率+1% ・選べるサービスで「楽天市場コース」を選択すると還元率+1% |

(※)利用可能ラウンジは「楽天ゴールドカード」と同じ。

「楽天カード」「楽天ゴールドカード」「楽天プレミアムカード」を徹底比較!

それぞれのカードの特徴を比較しやすいよう表にまとめてみました。

| カードの種類 | 楽天カード | 楽天ゴールドカード | 楽天プレミアムカード |

| イメージ |  |

|

|

| 年会費(税込み) | 永年無料 | 2,160円 | 10,800円 |

| 還元率(楽天市場) | 4% | 5% | 5% |

| 誕生月サービス | - | - | +1% |

| 楽天市場コース (毎週火・木) |

- | - | +1% |

| 還元率(楽天以外) | 1% | 1% | 1% |

| 家族カード(税込み) | ○(年会費無料) | ○(540円/年) | ○(540円/年) |

| 利用可能額 | 最高100万円 | 最高200万円 | 最高300万円 |

| 国際ブランド | VISA、Master、JCB | VISA、Master、JCB | VISA、Master、JCB |

| ポイント付与対象 電子マネー |

モバイルSuica ICOCA nanaco(JCBのみ) 楽天Edy(還元率0.5%) |

モバイルSuica ICOCA nanaco(JCBのみ) 楽天Edy(還元率0.5%) |

モバイルSuica ICOCA nanaco(JCBのみ) 楽天Edy(還元率0.5%) |

| 空港ラウンジ利用 | - | 国内28空港、海外2空港 | 国内28空港、海外2空港 |

| プライオリティ・パス | - | - | プレステージ会員 |

| 国内旅行傷害保険 | - | - | 最高5000万円 |

| 海外旅行傷害保険 | 最高2000万円 | 最高2000万円 | 最高5000万円 |

| 入会時付与ポイント | 詳細を確認 | 詳細を確認 | 詳細を確認 |

クレジットカード選びで最も考慮すべきは還元率の高さ。

一般的なクレジットカードの還元率は0.5%程度で、1.0%を超えるカードは高還元率とされる中、ベーシックなカードでも4%還元される楽天カードは客観的に見てもかなりお得なカードと言えます。(後ほど触れますが、楽天のSPU(スーパーポイントアッププログラム)を最大限利用すると更に還元率が2%アップ。)

「楽天ゴールドカード」は5%、「楽天プレミアムカード」は5%+αと更に還元率は高くなりますが、「楽天カード」と違って年会費無料でないため、本当にお得かどうかを判断するには損益分岐点を見極めておく必要があります。

これらの点も踏まえて、本当に持つべき楽天カードについて検証してみたいと思います。

スポンサーリンク

【タイプ別】おすすめ楽天カードはズバリこれ!

では「楽天カード」「楽天ゴールドカード」「楽天プレミアムカード」それぞれについて、どんな人がどのカードを持つべきか具体的に紹介していきます。

「楽天カード」はこんな人におすすめ

「楽天カード」は年会費が永年無料であること、楽天市場利用時にもらえるポイントが通常時の4倍(還元率4%)であることを考えると(あとで触れる楽天カードの欠点やデメリットを許容できる場合)、楽天を少しでも利用する人であればぜひ持っておきたいカードです。

例えば、毎年楽天市場で6万円(月5,000円)の買い物をする人の場合、「楽天カード」を使わない場合にもらえるポイントは年間で6万円×1%=600円ですが、「楽天カード」を使った場合は6万円×4%=2,400円と、使わない場合より1,800円お得です。

年間10万円利用すると3,000円、年間20万円だと6,000円と、利用金額が増えるほど「楽天カード」を使わない場合とのポイント差額が大きくなるので、楽天のサービスを頻繁に利用するは人は少しでも早く手に入れておきたいところです。また、街での買い物や楽天以外のネットショッピングでも1%は還元されるため、「楽天カード」をメインカードとして使い倒せばかなりポイントを貯めることが出来るはずです。

楽天アプリや楽天モバイルを利用すれば、ここから更に還元率がアップしますので公式サイトなどで詳細をチェックしてみて下さい。

「楽天ゴールドカード」はこんな人におすすめ

「楽天ゴールドカード」は楽天市場利用時のポイント還元率が5%と、「楽天カード」よりも更に1%高く設定されています。

でも年会費2,160円の「楽天ゴールドカード」にすることで、楽天市場の還元率が1%増えるのは本当にお得なのか?

この点について、楽天市場で毎月1万円の買い物をするケースで考えてみましょう。利用金額は年間12万円となりますので「楽天ゴールドカード」を使った場合に得られる年間のポイントは12万円×5%=6,000円です。一方「楽天カード」を使った場合でも4%還元されるため、同様に12万円の買い物で4,800円のポイントが手に入ります。こケースでの差額は1,200円となり、年間12万円の買い物では年会費の元は取れません。

同様に計算するとすぐに分かりますが、「楽天ゴールドカード」のプラス1%の還元率で年会費2,160円を回収するには、年間21万6千円の買い物を楽天市場でする必要があるのです。

「楽天ゴールドカード」には高い還元率以外にも、空港のカードラウンジを利用できる特典が付いていますが、国内線のラウンジは(一部の空港を除き)手荷物検査場の前にあり搭乗までくつろぐことができないので、正直言ってそれほど魅力的とは言えません。

その他細かい特徴の違いはありますが、以上の点を論点に考えると楽天市場で年間21万円以上を利用する人は「楽天ゴールドカード」、そうでない場合は「楽天カード」で十分と言えます。

楽天市場ホームページ上の「購入履歴」から過去の利用金額を確認できますので、直近3年くらいの利用金額を見たうえで、ご自身に合ったカードを選ぶようにして下さい。

「楽天プレミアムカード」はこんな人におすすめ

「楽天プレミアムカード」のポイント還元率は楽天市場利用時で5%と「楽天ゴールドカード」と同じですが、”楽天市場コース”(毎週火曜・木曜に利用できるサービス)の利用で+1%、誕生日月の利用でも+1%が加算され、最大では7%が還元される仕組みになっています。

ただし年会費は「楽天ゴールドカード」より8,640円も高く設定されているので、仮に楽天市場での買い物をすべて火曜日と木曜日に集中させてポイントを稼いだとしても、年会費差額の元を取るためには楽天市場で年間86万4千円もの買い物をする必要があります。

あまり現実的な金額ではありませんねw

楽天市場での買い物を考えると、一般的な利用者の場合「楽天カード」や「楽天ゴールドカード」があれば十分です。

では「楽天プレミアムカード」を持つメリットは何か?

それは、世界130ヶ国500都市1,000ヶ所以上の空港ラウンジを利用できる会員制サービス”プライオリティ・パス”に無料で登録できることです。しかもランクは最高グレードのプレステージ会員。

プライオリティ・パスがあれば「楽天ゴールドカード」でも利用できる国内を中心としたカードラウンジだけでなく、海外のカードラウンジや豪華な航空系ラウンジまで利用することができます。(※全てのラウンジに対応しているわけではありません。)

プライオリティ・パスがあれば、贅沢な航空系ラウンジが使えます↓

プライオリティ・パスというのはその名のとおり「プライオリティパス社」が運営している有料の会員サービス。年会費によって会員種別があり、下表のように種別ごとのサービスが異なります。

| 会員種別 | 年会費 | 1回あたりラウンジ利用料 | 同伴者 |

| スタンダード | 99ドル | 27ドル | 27ドル |

| スタンダード・プラス | 249ドル | 無料利用10回、その後27ドル/1回 | 27ドル |

| プレステージ | 399ドル | 全て無料 | 27ドル |

見てもらうとわかるようにプレステージ会員になるには、年会費を毎年4万円以上も支払う必要があります。われわれ一般庶民には、かなりハードルが高いですよね。

「楽天プレミアムカード」があれば実質1万円でプレステージ会員になれるので、めちゃくちゃお得です。ここまで安い年会費でプライオリティ・パスのプレステージ会員に無料登録できるクレジットカードは他にないので、海外旅行や海外出張を頻繁にする人には十分なメリットがあるカードと言えます。

楽天スーパーポイントをさらに多くためる方法

以上みてきたように、楽天カードを利用すると利用しない場合に比べてかなり多くポイントをもらえるのですが、あるものを利用するとさらにポイントを多く稼ぐことができます。

楽天市場アプリを使って買い物する

なんとApp StoreやGoogle Playストアから無料ダウンロードできる「楽天市場アプリ」を使って買い物するだけで、ポイントが+1%アップされます。誰でも無料で簡単に使えるので、これは使わない手はありません。

楽天モバイルを利用する

楽天モバイル通話SIMを利用すると、こちらもポイントが+1%アップされます。楽天スーパーポイントを多くもらうために楽天モバイルと契約するのはやや大袈裟かもしれませんが、格安SIMとして楽天モバイルの利用を考えている人は、これを機に考えてみても良いかもしれません。

これらのサービスをフルに利用すると例えば「楽天ゴールドカード」の場合、上のように還元率が7%にまで上昇します。年間10万円の利用で7,000円、20万円利用なら14,000円分のポイントが付くので相当大きいですね。

楽天カードのデメリットと欠点を検証

昨年度まで8年連続で顧客満足度1位を獲得している楽天カードですが、インターネット上では批判やデメリットを指摘する声もあります。

まあこれについては正直なところ、人気の高い商品ほど声の大きいネガティブ層がいるということと、何事でもそうですが、称賛の声よりも批判の声の方が目立つという事実からだとは思うのですが、「それでも気になって仕方がない」という人のために、楽天カードの欠点やデメリットについてもまとめておきたいと思います。

入会すると大量の広告メールが届くようになる

インターネット上でも最も多いなと感じるのが、入会後の「広告メール」の多さ。楽天カード入会時には自分のメールアドレスを登録する必要があるのですが、そのアドレスに連日、広告メールが届くようになります。確かにこれは煩わしい・・・。

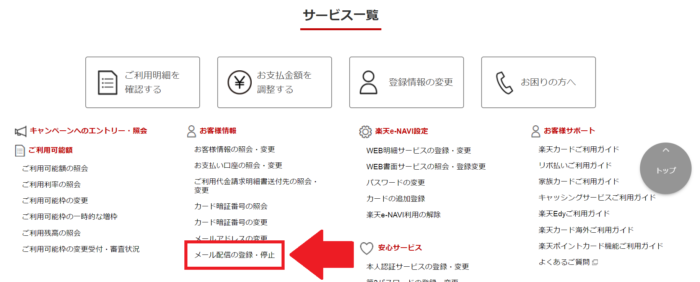

でも広告メールの配信設定って楽天カードのオンラインサービス「e-NAVI」で止めることができるので、ちゃんと設定さえしておけばこの状況を回避することができます。設定は以下の要領で進めると3分もあれば完了します。

まずは、楽天e-NAVIのログイン画面からログイン。

下の方へスクロールし、「サービス一覧」の「お客様情報」の中にある「メール配信の登録・停止」をクリックします。

購読中の楽天カード関連メルマガ一覧が表示されるので、配信を希望しないメルマガのチェックを外して「 確認する」をクリック。

その後、確認画面になるので内容を確認して「 登録する」をクリックすれば完了です。

利用明細書の郵送は有料

「楽天カード」は年会費無料というのが大きなウリですが、利用明細書を郵送で送ってもらう場合は有料となってしまいます。1回の発送に82円(税込み)かかるので、年間だと1,000円弱くらいの計算になりますね。これは実費でかかる郵送料なので仕方がないと言えば仕方がありません。ネット明細のみの利用であれば無料ですので、どうしても郵送でなければいけない理由がない限り、ネット明細の利用をおすすめします。

ただし「楽天ゴールドカード」や「楽天プレミアムカード」の場合は、利用明細書の発行に別途費用はかかりません。

海外旅行傷害保険は利用付帯なので注意が必要!

楽天カードには海外旅行保険が付帯していますが、これは自動的に付帯する保険ではなく、付帯条件を満たさないと適用されない保険となっているので注意が必要です。

保険が有効となるには、以下のいずれかの条件を満たす必要があります。

自宅から出発空港までの交通費の一部または全部を楽天カードで支払う

電車やバスなどの公共交通機関のみが対象で、レンタカー代や自家用車のガソリン代は対象外となりますのでご注意下さい。また、楽天カードでの決済は出国前までに済ませておく必要があります。

海外旅行代金の一部または全部を楽天カードで支払う

こちらも、楽天カードでの決済は出国前に済ませておかなければ保険適用されません。

これらは欠点というより保険利用付帯の仕組みの話なので、楽天カードで決済するか他の保険を利用するか忘れずチェックしておきましょう。

楽天ETCカードの年会費は有料

「楽天カード」自体は年会費永年無料ですが、楽天カードに付帯する形で持つことのできる「楽天ETCカード」は年会費が別途必要といデメリットがあります。

年会費は540円(税込み)なので気にするほどの金額ではありませんが、通行料100円につき1ポイントなので、年間54,000円のETCカード利用でやっと元がとれる計算になります。あまり有料道路を利用しない人なら、わざわざ楽天でETCカードを作る必要はないかもしれません。

ただし、楽天市場の上級会員(ダイヤモンド会員、プラチナ会員)となった場合は「楽天ETCカード」の年会費が無料となります。普段から楽天関連サービスを頻繁に利用している人であれば割と簡単にプラチナ会員にはなれるので、「楽天ETCカード」保有を検討してみても良いかも知れません。

※「楽天ゴールドカード」「楽天プレミアムカード」に付帯して「楽天ETCカード」を持つ場合も、「楽天ETCカード」の年会費は無料となります。

海外でキャッシングを利用すると自動的にリボ払いとなってしまう

楽天カードを使って海外キャッシングすると、自動的にすべての借入がリボ払いになってしまいます。しかもこのリボ払いの設定は、変更することが出来ません。

海外では極力キャッシングを利用しないようにするか、利用したい場合は出発前にリボ払いの1回あたりの支払い金額を引き上げておくことをおすすめします。

支払い金額を引き上げておくことで、(よほど大金をキャッシングしない限り)翌月一括に近い形で返済することが可能です。その場合でも金利手数料は発生するのでご注意を!

まとめ

以上、「楽天カード」「楽天ゴールドカード」「楽天プレミアムカード」について詳細をみてきましたが、いかがでしたでしょうか?

ちなみにぼくは「楽天カード」を6年間愛用していて、最近はメインカードとして使い倒しています。この記事ではデメリットにも触れましたが、個人的には不満らしい不満もなく、むしろ年会費無料のクレジットカードとしては完璧に近いサービス内容ではないかと思っています。

「楽天ゴールドカード」の場合は年会費がかかりますので、毎年の利用金額をみながら持つかどうかを判断することをおすすめします。

楽天カードのラインアップについては公式サイトで詳細が確認できますので、利用を検討されている方はぜひチェックしてみて下さい。

最新情報をお届けします

Twitter でZooLOGをフォローしよう!

Follow @ZooLOG_